Economistas ortodoxos vs partidários da MMT – Quem tem razão?[1]

Vivaldo Antonio Fernandes Russo[2]

-

Considerações iniciais

Esse relatório técnico é um complemento do nosso estudo sobre os desafios para o financiamento do programa social da Renda Básica Universal (RBU) publicado recentemente (RUSSO, 2022). Durante esse estudo, deparamos com o debate entre economistas ortodoxos e heterodoxos, particularmente os alinhados com a Teoria Monetária Moderna (MMT em inglês). Esse é um assunto atual no mundo. Aqui no Brasil, como acontece lá fora, economistas renomados dividem opiniões. Por exemplo, Arminio Fraga e Zeina Latif defendem a tradicional linha do pensamento econômico, enquanto André Lara Resende a MMT. Em breve entrevista para André Roncaglia[3], Fraga declara que a MMT não é uma solução para o Brasil e que o assunto não passa de uma curiosidade acadêmica. Na mesma direção Latif diz que uma coisa é aplicar esses conceitos da MMT para uma situação especial que exige socorro da área econômica, outra coisa é utilizar esses instrumentos de política pública financeira, ditos heterodoxos, de forma perene. Por outro lado, Resende defende que o país que tem moeda fiduciária e se endivida na sua própria moeda não tem restrição financeira e, portanto, não corre risco fiscal.

Inicialmente, imaginamos um programa de governo radical onde em todo início de ano seria entregue para cada cidadão a quantia de vinte milhões de reais e assim estaria, de imediato, resolvido todo o problema da pobreza. Obviamente isso é, pelo menos intuitivamente, inviável e, dessa maneira, concluímos que deve haver um limite financeiro para o governo. Portanto, o problema é então saber onde está esse limite. O objetivo desse trabalho é mostrar o caminho percorrido para chegar até ele.

Para acompanhar as explicações dos economistas é preciso conhecer alguns conceitos básicos de contabilidade social (ver Anexos I e II)

-

Alguns aspectos econômicos importantes do ponto de vista da MMT

As publicações sobre a MMT são incontáveis. O economista André Lara Resende, que defende essas ideias, também já publicou muita coisa a respeito. Entretanto, recentemente ele escreveu um artigo muito interessante para o jornal Valor Econômico onde resume suas principais considerações sobre o tema. Em seguida destacamos alguns pontos críticos desse trabalho:

“Só o Estado é capaz de criar poder aquisitivo sem poupança prévia. Só o Estado e seus concessionários, como o setor bancário moderno, pode[m] criar poder aquisitivo não lastreado em algum ativo existente. O sistema bancário, que também tem a capacidade de dar crédito sem lastro, é uma concessão do poder do Estado como credor primário. O crédito bancário depende do acesso dos bancos ao crédito do Estado, através das contas de reservas que detêm no banco central. Dito de outra forma, é o acesso ao crédito do Estado que serve de lastro para quem tem seu crédito aceito.”

“Para salvar o sistema financeiro mundial, os bancos centrais das economias avançadas multiplicaram seus passivos por mais de dez vezes, sem que se observasse qualquer sinal de inflação. Não foi mais possível sustentar que a demanda agregada responde à emissão de moeda, o passivo do banco central, mas não à expansão de dívida pública, o passivo do tesouro[4].”

“Com as taxas básicas de juros próximas de zero e a altíssima liquidez dos mercados de dívida, deveria ter ficado evidente que a moeda é dívida. É uma perpetuidade que não paga juros, mas de toda forma, é dívida pública. Refutada a relação entre inflação e expansão monetária, a restrição à criação de poder aquisitivo pela Estado transmutou-se numa restrição à expansão do passivo total, monetário e não monetário, do Estado. A sustentação teórica baseada na nova Teoria Fiscal do Nível de Preços, uma formulação matematicamente pesada, que em última instância, substitui a moeda pela totalidade do passivo do Estado, como âncora dos preços.”

“O fato de que o sistema bancário, como concessionário do Estado, independe de depósitos do público para dar crédito[5] é fundamental para compreender grande parte dos equívocos da macroeconomia convencional. Por não considerar a possibilidade de que se possa criar poder aquisitivo, independentemente da existência de poupança prévia, ou seja da existência de renda não consumida, a macroeconomia convencional não é capaz de compreender o papel do Estado e do sistema bancário na criação do crédito puro. Por crédito puro, entenda-se a concessão de crédito puramente fiduciário, não lastreado em ativos de valor intrínseco, nem na renda não consumida, isto é, poupada.”

“Moeda não causa inflação, dado que moeda é apenas o índice do registro contábil dos ativos e passivos na economia. É o aumento dos preços que, por definição, obriga o aumento dos valores monetários. O que é passível de ser controlado, através da regulamentação, é o crédito, não a moeda. A regulamentação “prudencial” pode efetivamente evitar bolhas de crédito, mas ao tentar contrair o crédito para controlar uma inflação já em curso, o resultado é uma crise de liquidez que paralisa a economia, muito antes de que a inflação seja moderada. Diante da perspectiva de quebras generalizadas no sistema financeiro e do colapso da economia, a política contracionista do crédito é sempre revertida, sem qualquer resultado significativo em relação à inflação.”

“O ponto é mal compreendido. Os Estados podem não ter como honrar compromissos de dívidas denominadas em moeda estrangeira, que não são capazes de emitir, mas, a menos que tomem a decisão política de não honrar a dívida denominada na sua moeda, podem sempre creditar monetariamente o detentor da dívida e pagar. Existe risco na dívida pública denominada em moeda estrangeira, mas não existe risco de crédito na dívida pública denominada em moeda nacional. A taxa de juros de um dia, “overnight”, da dívida pública denominada em moeda nacional, é a taxa sem risco para o prazo mais curto da economia. Por isso é chamada de a taxa básica. Esta é a taxa que o banco central cobra, ou paga, para emprestar, ou tomar, reservas bancárias do sistema financeiro por um dia. Apesar de já aprovado em lei o pagamento de juros nas reservas voluntárias do sistema bancário, como já é prática da maioria dos bancos centrais no mundo, o Banco Central do Brasil ainda opera primordialmente com operações de curtíssimo prazo, com lastro em títulos públicos, conhecidas como “operações compromissadas””.

“Ocorre que o mercado determina as taxas, para os diferentes prazos, estimando as sucessivas taxas de um dia, de overnight, determinadas pelo banco central até lá. A taxa de um ano é a estimativa do mercado do custo de aplicar, sucessivamente por 365 dias, à taxa básica. Este é o custo de financiar a compra do título de um ano no mercado interbancário de reservas até o seu vencimento, o custo de “carregar” o título até o vencimento. Dado que as sucessivas taxas de overnight são determinadas pelo banco central, tudo que o mercado faz, ao precificar títulos mais longos, é estimar a trajetória da taxa básica para o prazo do título. Como há incerteza sobre a trajetória das taxas a serem fixadas pelo banco central, ao precificar os títulos mais longos, o mercado exige um prêmio sobre o custo de carregamento. Quanto maior o prazo, maior a incerteza, maior o prêmio exigido. Este prêmio de risco é muitas vezes, equivocadamente, considerado uma estimativa do risco de crédito da dívida. Equivocadamente, porque não existe risco de default na dívida denominada na moeda fiduciária do seu emissor. O prêmio, nos prazos mais longos da dívida, é efetivamente um prêmio de risco, mas de risco do carregamento, risco de que a trajetória da taxa básica possa vir a ser superior à prevista, não risco de crédito do Estado.”

“Para eliminar a incerteza, é preciso que o banco central não apenas anuncie o que pretende fazer, mas compre e venda títulos nas taxas anunciadas para os diferentes prazos ao longo da curva de juros. “Put your money where you mouth is”, ponha seu dinheiro no que diz, é o que passou a fazer recentemente o Banco do Japão. Ao comprar e vender títulos para os diferentes prazos da dívida, como já faz o Banco do Japão, o banco central determina toda a estrutura a termo dos juros, o que lhe dá um instrumento muito mais poderoso do que apenas a fixação da taxa básica de overnight.”

“É imperativo repensar a governança do Estado e o desenho das restrições institucionais ao seu poder financeiro e da forma como o delega ao sistema bancário. Sem restrições institucionais, o Estado tem a capacidade ilimitada de dar crédito e de criar poder aquisitivo. Tem adicionalmente a capacidade de determinar a taxa de juros. Controla, assim, tanto a criação de ativos e passivos financeiros da sociedade, como a taxa de transferência no tempo destes ativos e passivos, ou seja, o preço da transferência de riqueza no tempo. O poder econômico do Estado, numa sociedade moderna onde a moeda é fiduciária, se não for restringido e institucionalmente regulado, é efetivamente avassalador. Compreende-se que o liberalismo econômico distorça a realidade para lhe impor limites supostamente naturais, mas, curiosamente, se recusa a reconhecer que o sistema bancário também cria poder aquisitivo, insiste em sustentar que é mero intermediário de agentes superavitários para deficitários.” (RESENDE, 2022)

-

Considerações sob a perspectiva da teoria econômica tradicional

A crise mundial da COVID-19 exigiu a implantação por parte dos governos de medidas econômicas extraordinárias. Vejamos a seguir algumas observações dos economistas. Iniciamos com observações sobre o Brasil conforme publicado em nosso relatório sobre o financiamento da RBU mencionado acima:

Beltrão escreveu em seu espaço no jornal Folha de São Paulo no final do primeiro trimestre de 2021 que “apenas nos últimos 12 meses foram impressos impressionantes 40% de todo o estoque de reais criados desde o início do Plano Real. É um Everest de dinheiro recém-criado correndo atrás de menos produtos e serviços, prejudicados pela pandemia. A inflação é, em todos os lugares e em todos os tempos, um fenômeno monetário. Leia-se: uma produção dos bancos centrais.” (BELTRÃO, 2021 in: RUSSO, 2022).

“Nem toda a expansão da base monetária foi esterilizada[6]. Houve um crescimento acentuado da base monetária em 2020 devido à expansão da demanda de moeda, em especial de boa parte da população brasileira, receptora dos auxílios emergenciais, e que não tem conta bancária. Assim, vimos um forte aumento do papel moeda emitido. Esta intervenção é comumente conhecida como “dinheiro de helicóptero” e muito utilizada por diversos países durante a pandemia” (GUTIERREZ – LICHA, 2021 in: RUSSO 2022).

Passamos agora para a análise do cenário econômico correspondente dos Estados Unidos:

“Nos últimos dois anos, enquanto o Federal Reserve (Fed) lutava para resgatar a economia das garras do novo coronavírus, as medidas de emergência do banco central americano aumentaram a oferta de moeda nos Estados Unidos em surpreendentes 40%. Isso era quase quatro vezes mais dinheiro novo do que havia sido produzido durante os dois anos que antecederam a pandemia e, para alguns críticos do Fed, explica por que os EUA estão enfrentando sua maior inflação desde 1982. Todo esse dinheiro sendo usado para produtos com suprimentos limitados como carros, computadores e móveis está inevitavelmente fazendo os preços subirem, dizem eles.

O dinheiro extra que o Fed injetou na economia está causando uma reação inflacionária que durará mais do que o banco central americano espera. Assim que a pandemia passar, todo o dinheiro guardado pelos consumidores e pelas instituições financeiras começará a circular outra vez, fazendo os preços subirem.” (HANKE, 2022)

“Face à preocupante marca de 10% de inflação ao ano registrada nos Estados Unidos, o Fed finalmente anunciou em dezembro que os juros vão subir e que será abandonada a política de estímulo à liquidez através da compra de ativos, mas só em março. Em paralelo, os ativos que carrega em carteira serão paulatinamente devolvidos ao mercado ao longo deste ano e talvez do próximo. Tudo muito devagar, com cuidado para não ferir o sistema financeiro.

Aos poucos, parece que os bancos centrais estão de volta ao básico dos instrumentos clássicos usados na execução da política monetária Ainda não se sabe quão apertada será. Vai depender da duração da pandemia e do estado em que e quando a economia mundial voltará a funcionar tão logo consiga suplantar os vários gargalos do setor produtivo.

Resta claro, porém, que inflação não é um bicho em extinção, como chegaram a pensar vários economistas ao longo dos últimos anos. No extremo, os defensores da chamada Modern Monetary Theory (MMT) – Teoria Monetária Moderna – propugnaram um novo entendimento de que seja moeda, inflação e dinheiro público.

A moeda não teria nenhuma implicação direta com a inflação e por isso pode circular à vontade, em um cenário de juros sempre baixos, onde o excesso de demanda seria satisfeito por gastos e investimentos do setor público, sustentado pelos impostos e taxas arrecadados junto ao setor privado e por emissão monetária. Uma espécie de economia meio capenga, onde o papel do setor privado seria o de contribuir para o aumento do gasto público.

Note-se que apenas os Estados Unidos podem dar-se ao luxo de terem elevado endividamento público sem se preocuparem com a forma financiá-lo, uma vez que são emissores da moeda mais líquida e de maior conversibilidade no mundo. Mesmo assim, devem saber os economistas ligados à MMT, aquela circunstância excepcional não é suficiente para evitar a inflação no país.” (PRADO, 2022)

Finalmente, trazemos uma análise para o Japão feita pelo seu ex-vice-ministro de finanças Takatoshi Ito publicada no Valor Econômico em dezembro de 2021:

“Os apoiadores da TMM [Teoria Monetária Moderna] citam o Japão como prova de conceito. Embora a relação dívida sobre PIB do Japão (que inclui tanto o governo central quanto os governos regionais) esteja acima de 250%, comparativamente aos 160% vigentes nos Estados Unidos, o rendimento de seu bônus governamental de dez anos permaneceu em torno de zero por toda a pandemia de covid-19, e sua taxa média de inflação praticamente não ultrapassa o nível de zero há 20 anos

Neste mês mesmo, o Parlamento japonês aprovou um orçamento complementar, que depende da emissão de 22 trilhões de ienes (US$ 192 bilhões) em bônus novos, que se somarão aos 44 trilhões de ienes previstos no orçamento inicial. Um dos itens polêmicos de gastos do orçamento complementar é a transferência de 100.000 para todos os habitantes menores de idade (de 18 anos ou menos).

Uma das coisas que os defensores da TMM entenderam corretamente é que o governo do Japão não precisa, e não deveria, deixar de honrar sua dívida. Mesmo que não houver compradores para ela, o Banco do Japão poderá continuar a comprar bônus novos e já rolados com injeções de dinheiro. Isso poderia estimular a instauração de uma inflação muito elevada. Mas os defensores da TMM diriam que as emissões de bônus poderão ser interrompidas se e quando a taxa de inflação ultrapassar 2%.

A validade da TMM depende em parte do crescimento projetado real (corrigido pela inflação) per capita. Se a população está crescendo e as gerações futuras forem mais ricas que as atuais, o “ônus” das emissões atuais de bônus será, de fato, pequeno. Nesse sentido, as emissões de bônus para o consumo funcionam como sistemas de aposentadoria por regime de repartição simples. Enquanto a economia estiver crescendo mais rapidamente que o ônus dos juros, esse regime é um enfoque inteligente, porque cada geração poderá se limitar a empurrar o ônus para a próxima geração, “ad infinitum”.

A exemplo de um esquema piramidal fraudulento de ganhos, isso funciona apenas enquanto a base da pirâmide continuar se expandindo. Nos Estados Unidos o governo talvez seja capaz de continuar a aumentar sua dívida[7] e a manter seu sistema de previdência social por regime de repartição simples por várias décadas ainda. Mas o Japão não pode se permitir tal luxo. Sua população vem caindo desde 2008 (e sua população em idade ativa, desde 1998), e sua renda per capita está estagnada há 30 anos. Esse esquema em breve entrará em colapso.

Os eleitores e políticos japoneses não podem continuar tratando o dinheiro captado por meio de emissões de bônus novos e rolados como uma dádiva providencial caída do céu. Se o eleitorado quer redistribuição de renda, tem de aceitar que a transferência deveria vir dos ricos de hoje (muitos dos quais idosos), e não das gerações futuras. E, se o sistema de previdência social ficou generoso demais, devido a projeções otimistas, deveria ser promovida uma retomada de certos benefícios.

Se, por outro lado, for necessário estímulo fiscal, o gasto deve ser direcionado, de maneira mais sensata, para medidas de apoio ao crescimento futuro, como o fomento de investimentos em capital humano e inovação. Mas um endosso generalizado da TMM e suas implicações de política pública é a última coisa que o Japão precisa. Agora que a fase aguda da crise passou, os dirigentes japoneses fariam bem em começar a pensar no enorme estoque da dívida do país.” (ITO, 2021)

-

O delineamento do limite financeiro procurado

Após as argumentações trazidas pelo pensamento ortodoxo e o da MMT percebemos que há pontos fortes e fracos em ambas. Para qualificar melhor o que estamos dizendo, lançamos mão do artigo do professor de economia política internacional Dani Rodrik da Universidade de Harvard publicado pelo jornal Valor Econômico, do qual extraímos os seguintes trechos:

“O espectro da inflação está mais uma vez assombrando o mundo, após um longo período de dormência durante o qual os legisladores estiveram mais propensos a se preocupar com a deflação dos preços. Agora, antigos debates ressurgiram sobre a melhor forma de restaurar a estabilidade de preços.

No caso de uma reação automática a essas políticas – endossando imediatamente um remédio e rejeitando outros de pronto – é melhor pensar novamente. A economia não é uma ciência com regras fixas. Condições variáveis exigem políticas diferentes. A única resposta válida para questões de política econômica é: “depende”.

É por isso que ridicularizar as ideias atualmente fora de moda sobre a inflação como “negação da ciência” semelhante a rejeitar as vacinas contra a covid-19, como fizeram alguns proeminentes economistas, é tão inadequado. Na verdade, quando uma alegação específica sobre o mundo real parece inconsistente com as teorias existentes, isso geralmente significa um convite para um jovem e inteligente economista demonstrar que a afirmação pode ser justificada, sob certas condições específicas. A verdadeira ciência da economia é contextual, não universal.

Economistas deveriam ser humildes ao recomendar (ou rejeitar) várias estratégias de combate à inflação. E embora os formuladores de políticas devam prestar atenção às evidências e aos argumentos econômicos, eles precisam ser céticos quando economistas que os aconselham demonstram excessiva confiança.” (RODRIK, 2022)

Então, sentimos que estamos próximos ao limite que nos propusemos alcançar com esse estudo.

O economista André Lara Resende foi quem, em seu já citado artigo, definiu com maior clareza o limite financeiro diante do governo quando da definição de políticas públicas da área econômica:

“A capacidade do Estado de expandir o poder aquisitivo através do crédito, ou seja, da expansão do seu passivo, é efetivamente um poderoso instrumento, mas não faz milagres. É preciso entender suas possibilidades e seus limites. O Estado só pode criar poder aquisitivo, sem pôr em risco o sistema de contabilidade da sociedade, quando há recursos passíveis de serem mobilizados para o aumento da produção de bens e serviços. Tais recursos podem tanto advir da capacidade instalada, mas ociosa por insuficiência de demanda, quanto capacidade potencial — mão de obra, equipamentos, tecnologia e científica e organizacional — incapaz de ser mobilizada por falta de crédito. O primeiro caso, o da capacidade instalada ociosa, onde o Estado pode atuar de forma anticíclica, criando poder de compra para estimular a economia, é o analisado por Keynes. O segundo caso, o da capacidade potencial não efetivada, onde o Estado deve atuar como credor, mobilizador e viabilizador, das potencialidades do crescimento de longo prazo, é o analisado por Joseph Schumpeter e Hyman Minsky.”

Toda a produtividade, a capacidade de produzir bens e serviços, advém da sociedade, da ação conjunta do setor privado e do Estado. A expansão do crédito pelo Estado, como todo crédito, por si só nada cria, mas viabiliza a materialização da produtividade da sociedade. A moeda e o crédito são o fermento, mas se não houver massa, capacidade de produzir, não haverá bolo a ser repartido. Sem investimento e aumento da capacidade de produzir, a expansão do crédito se transforma numa pressão sobre os preços de bens e serviços, ou na hipertrofia de ativos e passivos. No primeiro caso, tem-se a inflação convencional, no segundo, a inflação financeira.”

“A verdadeira responsabilidade fiscal e monetária consiste em assegurar que a contabilidade financeira da economia seja pautada pelos valores, no sentido de crenças e princípios, da sociedade. A contabilidade financeira deve procurar recompensar a produtividade e promover o bem estar coletivo. Assim como não pode ser desvirtuada para atender a interesses ilegítimos dos ocupantes do Estado e corporativistas de setores que procuram capturá-lo, não pode também ser integralmente delegada ao sistema financeiro com acesso ao banco central. O volume e o direcionamento do crédito é instrumento poderoso, muito mais poderoso do que a taxa básica de juros, hoje, o principal instrumento de política monetária.” (RESENDE, 2022)

-

Considerações finais

Voltando à questão do financiamento da RBU, Russo (2022) conclui que o programa é caríssimo para valores minimamente aceitáveis. Foram ensaiadas algumas opções. Para R$ 3000,00 mensais per capita, o custo anual seria superior ao PIB[8] brasileiro. Seu financiamento através emissão de moeda levaria a uma inflação gigantesca já no primeiro ano.

Pensando começar o programa assumindo crescimento real da economia de 4% ao ano e financiamento pela emissão de moeda, a RBU mensal poderia iniciar ao valor máximo de R$ 120,00 per capita. Porém assumindo uma produtividade continuada de 4% ao ano dos fatores de produção para atender esse limite financeiro descrito acima – o que é extremamente difícil[9] – e, partindo de R$ 120,00 per capita por mês, o governo levaria mais de 80 anos para que a RBU mensal chegasse ao valor de R$ 3000,00 per capita por mês testado anteriormente.

“O aumento do PIB poderia trazer um espaço para aumento no valor da RBU, desde que esse aumento fosse acompanhado ao mesmo tempo por um aumento da produtividade dos fatores de produção. Isso significa, antes de tudo, a necessidade da construção, por parte do governo, de um programa de crescimento econômico sustentável, medido pelo PIB per capita.

Mas, como sabemos, o Brasil está preso na chamada armadilha da renda média. Isso significa que seu PIB per capita anual não passa de 15 mil dólares norte-americanos, enquanto países de renda alta, como Estados Unidos e Alemanha, apresentam PIB per capita anual de, no mínimo, 50 mil dólares norte-americanos.

De acordo com Russo (2020), para escapar dessa armadilha é preciso um plano estratégico de governo suportado, principalmente, pela poupança, educação, tecnologia e inovação, além de uma política de garantia da mobilidade social no sentido de evitar o aumento da pobreza e desigualdade, resultante da destruição criadora[10] causada pelas inovações.

Todavia, segundo o autor, para construir e executar essa estratégia é necessário, inicialmente, eliminar ou atenuar certas características intrínsecas da sociedade brasileira, herdadas do regime de escravidão que imperou no Brasil durante quase todo período de sua história, desde a colonização. Patrimonialismo e a corrupção sistêmica são exemplos dessa herança.” (RUSSO, 2022)

Como enfatizou Lara Resende: “A tensão é evidente. De um lado, os políticos eleitos, restritos pela ideologia da boa prática econômica, passam a defender seus interesses patrimonialistas e os corporativistas de seus eleitores diretos. De outro lado, os economistas tecnocráticos, apoiados pelo sistema financeiro, que reivindica o direito de exclusividade na franquia do Estado para expandir o crédito, radicalizam o seu discurso. Defendem a imperativa necessidade de conter o poder financeiro do Estado, sob risco de provocar uma crise fiscal e levar a economia ao colapso. O resultado é o pior dos mundos: enquanto os gastos populistas e demagógicos se expandem, os investimentos e os serviços públicos colapsam.” (RESENDE, 2022).

“Muitas preocupações foram levantadas em relação ao PIB, principalmente para avaliar o bem-estar presente e futuro de um país. O congestionamento do tráfico aumenta o PIB resultante do aumento do uso do combustível, mas certamente diminui a qualidade de vida devido ao aumento do nível de poluição do meio-ambiente com gases de exaustão e com ruído, e aumento do tempo de mobilidade.

Todavia, isso não quer dizer que a utilização do PIB, baseado nos índices de preços de mercado de bens e serviços, para a avalição do crescimento econômico não seja importante. PIB permite somar parcelas bastante distintas de bens e serviços por meio de sua valorização monetária, reunindo em uma mesma medida tanto a produção de vinho como a de computadores.” (RUSSO & BRESCIANI, 2020)

Portanto, toda vez que o governo tiver uma ideia a qual exija emissão da dívida ou emissão de moeda, seria vital imaginar qual a consequência para o PIB per capita anual da sociedade[11]. Se ela resultar nenhuma ou negativa, é preciso suspeitar que o projeto tem alto risco de fracassar o que sugere investigar a razão.

Assim sendo, podemos dizer que a capacidade de produzir com produtividade competitiva por parte da sociedade constitui verdadeiro “lastro” para a moeda fiduciária.

Anexo I: Conceitos de contabilidade do sistema monetário

A contabilidade do sistema monetário é um tópico da Contabilidade Social. Esse anexo traz alguns conceitos importantes desse assunto para dar suporte ao leitor no entendimento do texto principal. Para aprofundamento no tema sugerimos Paulani & Braga (2014) e Simonsen & Cysne (1995)

“O sistema bancário é formado pelos bancos comerciais e pelo Banco Central. Os bancos comerciais são as instituições autorizadas por lei a receber depósitos à vista de seus clientes. Notamos que existem muitas instituições financeiras que não podem receber depósitos à vista e, portanto, não são consideradas bancos comerciais.

Os bancos comerciais utilizam parte dos depósitos em moeda corrente de seus clientes para emprestar a terceiros, pois, como sabemos, nem todos os clientes de um banco necessitam simultaneamente retirar seus depósitos. O resultado disso é que os bancos comerciais têm o poder de multiplicar a quantidade de moeda em circulação na economia

O Banco Central exerce quatro funções: 1) controle da emissão de moedas realizada pela Casa da Moeda; 2) depositário das reservas internacionais; 3) banco dos bancos através do recebimento de depósitos à vista compulsórios e voluntários dos bancos comerciais denominados encaixe; 4) banqueiro do governo federal

Assim, para efeito dessa matéria, tudo que estiver fora do sistema bancário é denominado público, inclusive o governo.” (RUSSO, 2022)

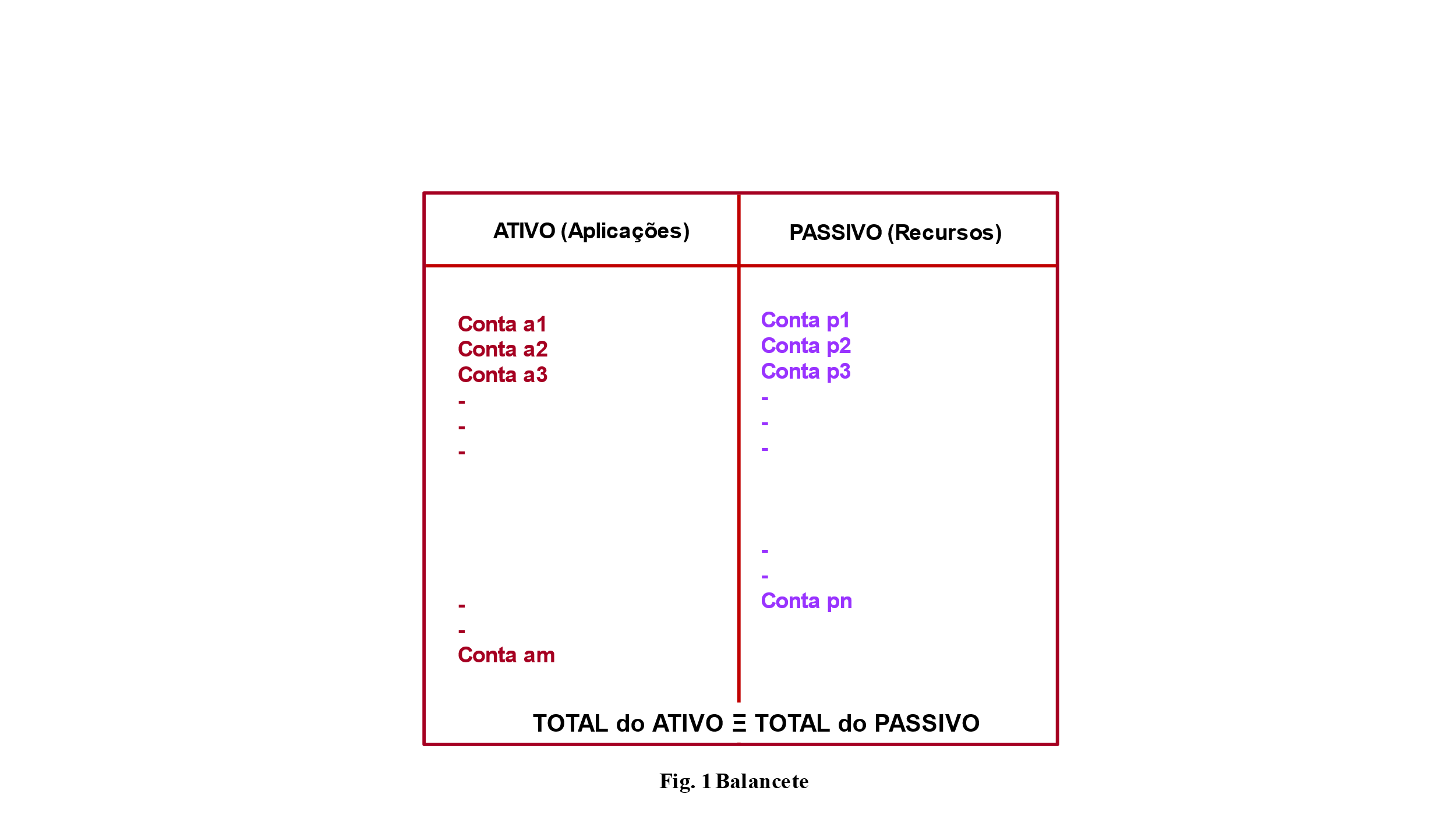

Na Fig.1 vemos um relatório conhecido como balancete, onde os bancos reportam sua situação contábil em um dado momento definido por uma data. A construção de um balancete obedece ao princípio das partidas dobradas pelo qual todos os recursos do banco são mostrados no passivo enquanto as aplicações desses recursos são reportadas no ativo. Pelo princípio das partidas dobradas o valor total do ativo é idêntico ao valor total do passivo. Notem que não falamos em igualdade, pois não existe uma relação de causa e efeito entre esses dois valores. Eles são idênticos por imposição do princípio. Notem também, pela Fig. 1, que os elementos, tanto do passivo como do ativo são denominados em contas e não há necessidade e que haja a mesma quantidade de contas entre passivo e ativo.

A Fig. 2 mostra como os bancos comerciais podem multiplicar a quantidade de moeda em circulação na economia. Vamos considerar os balancetes de dois bancos comerciais. Supomos que um cliente deposite R$ 100,00 em moeda corrente no banco 1. Nesse momento o valor é anotado como encaixe no ativo e depósito a vista no passivo do banco. Logo em seguida, um segundo cliente toma emprestado R$ 20,00 no banco 1. Assim o encaixe do banco 1 é reduzido para R$ 80,00 e os R$ 20,00 vão para a conta empréstimos do ativo. Isso resulta que o depósito à vista de 100,00 continua no passivo do banco 1 porém, agora compensado no seu ativo pela soma do encaixe de R$ 80,00 mais o empréstimo de R$ 20,00. Por outro lado, o segundo cliente deposita no banco 2 metade dos R$ 20,00 tomados como empréstimo. Assim, o banco 2 anota R$ 10,00 como depósito à vista no seu passivo e R$ 10,00 como encaixe no seu ativo. Ao combinar os balancetes dos dois bancos vemos que resulta no passivo consolidado R$ 110,00 como depósito à vista compensados no ativo consolidado pela soma de R$ 90,00 de encaixe mais R$ 20,00 de empréstimo. O resultado final mostra que o depósito à vista é agora composto de R$ 100,00 em moeda corrente emitida pelo banco central mais R$ 10,00 de moeda escritural criado entre os bancos comerciais 1 e 2. Notem que, para dar todas essas explicações não mostramos, por questões didáticas, as demais contas não afetadas do balancete de cada banco.

Sobre esse assunto, é interessante o comentário do Andre Lara Resende publicado no mencionado artigo no texto principal: “No curso básico de economia, aprende-se que o sistema bancário pode conceder empréstimos acima dos depósitos que recebe do público, porque a probabilidade de que venham a ser simultaneamente resgatados é baixa. É a faculdade de manter reservas fracionárias, ou seja, inferiores ao total dos depósitos, que dá origem ao multiplicador bancário. O sistema expande o crédito além dos depósitos do público, uma fração desta expansão retorna como novos depósitos, o que permite nova concessão de crédito.

O mecanismo não é ilimitado, o seu teto é dado por uma progressão geométrica cuja razão é função inversa da taxa de vazamento do sistema, ou seja, de créditos concedidos que não retornam como depósitos. Cria-se assim a ilusão de que o crédito bancário expande a moeda a partir de depósitos do público e não da faculdade de ter acesso ao crédito do banco central. Na realidade, os bancos não dependem de depósitos do público para conceder empréstimos, pois se refinanciam, direta ou indiretamente, através do interbancário, com o banco central. Ao contrário do que sustenta a teoria do multiplicador bancário, os bancos concedem crédito quando avaliam que o risco e o retorno são atrativos, independentemente da evolução dos depósitos do público.” (RESENDE, 2022)

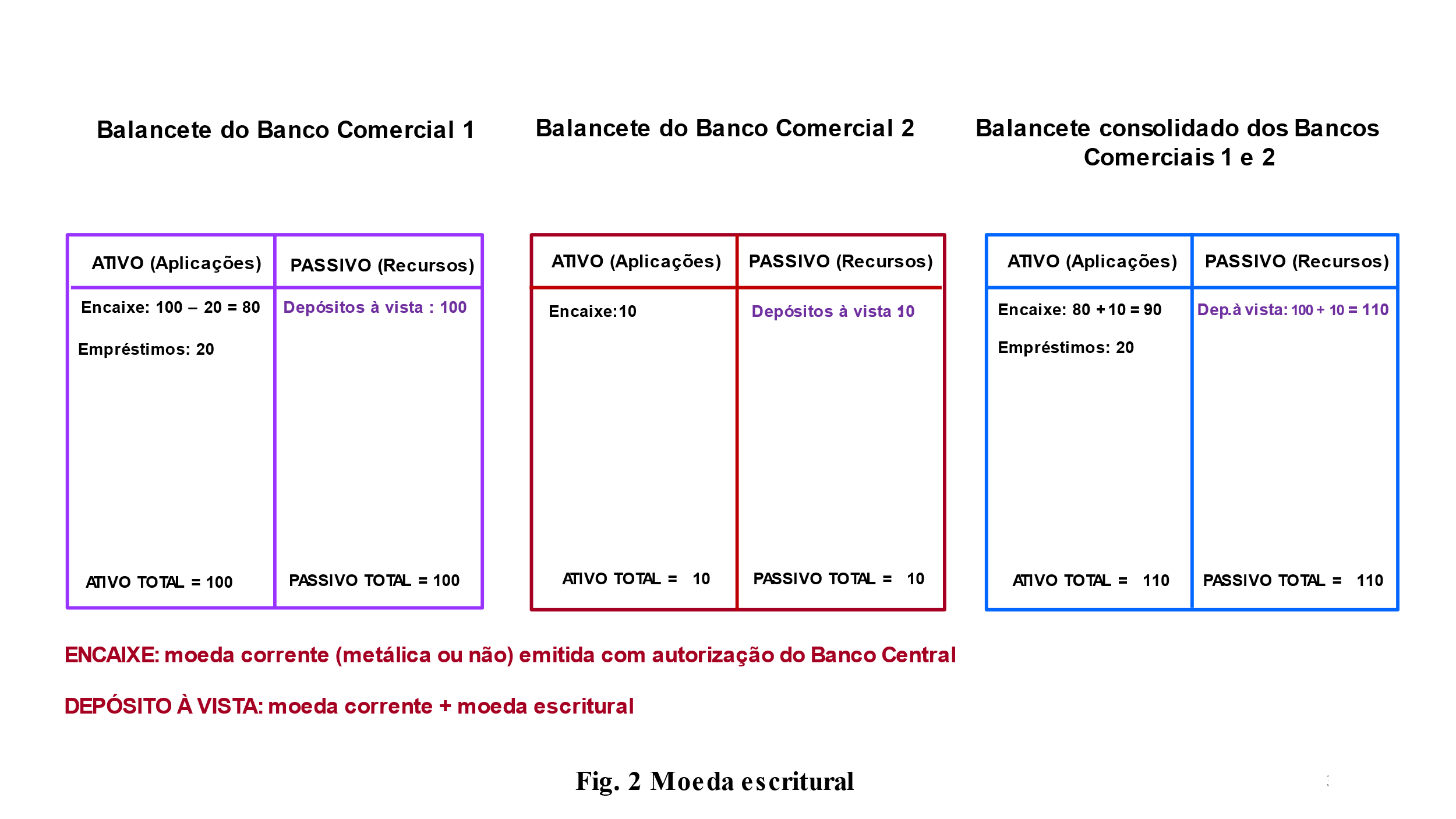

O sistema monetário é composto por três balancetes conforme a Fig. 3 apresenta: 1) o balancete consolidado de todos os bancos comerciais do sistema bancário; 2) o balancete do Banco Central; 3) o balancete do sistema monetário consolidado que resulta da somatória dos dois balancetes anteriores. Notamos que, ao compor o balancete do sistema monetário consolidado, lançamentos referentes às operações casadas entre os bancos comerciais com o banco central se cancelam. Além disso, novamente, para fins didáticos, somente o balancete monetário apresenta uma visão simplificada de suas contas. Para os demais, focamos apenas nas contas de interesse para esse anexo.

Uma dessas contas de interesse é a base monetária do passivo do banco central. Conforme mostrada na Fig. 3, a Base Monetária resulta da somatória de três parcelas: 1) o saldo do papel moeda em poder do público; 2) encaixe total em moeda corrente de todos os bancos comerciais; 3) encaixe total em depósitos voluntários e compulsórios de todos os bancos comerciais no Banco Central.

Outra conta importante está no passivo do balancete consolidado do sistema monetário chamada meios de pagamento. Os Meios de Pagamento resultam da somatória de duas parcelas: 1) o saldo do papel moeda em poder do público; 2) depósito à vista do público nos bancos comerciais.

Vejam na Fig. 3 algumas definições e relações importantes do sistema monetário. Reparem que o caixa do banco central é zero. “As estatísticas atuais publicadas pelo Banco Central do Brasil fazem menção apenas ao papel moeda emitido. Considera-se nula a caixa do Banco Central, o que implica uma igualdade entre o papel moeda emitido e o papel moeda em circulação.” (SIMONSEN – CYSNE, 1995, p. 20)

Quando o Banco Central autoriza a Casa da Moeda emitir moeda, o valor emitido pode ser emprestado ao governo representado pelo Tesouro Nacional[12] (TN). O empréstimo, registrado na conta empréstimo ao TN, aumenta o ativo do Banco Central porque o governo é considerado público como citamos, isto é, externo ao sistema bancário. Então, pela aplicação do princípio das partidas dobradas, esse aumento do ativo do Banco Central é compensado em seu passivo pelo aumento da base monetária por meio do aumento do papel moeda em poder do público. Se o governo não desejar aumentar no curto prazo a base monetária, ele pode manter essa quantia no Banco Central por algum tempo. Nesse caso, o Banco Central registra o depósito em seu passivo não monetário na conta depósito do Governo Federal. Passivo não monetário engloba recursos sem liquidez imediata.

“O Banco Central tem condições de controlar a base monetária já que ela é um componente de seu passivo. Todavia ele não tem diretamente o total controle dos meios de pagamento uma vez que esses fazem parte do sistema monetário que envolve, além do Banco Central, os bancos comerciais. Assim, embora o Banco Central seja, por lei, responsável pela emissão do papel moeda, os bancos comerciais têm, como vimos acima, o poder multiplicador da moeda através das operações de empréstimos de parte dos depósitos de seus clientes. Mas, é possível estabelecer uma relação entre os meios de pagamento e a base monetária. A partir dessa relação e levando em consideração os diversos componentes dos três balancetes do sistema monetário, é viável elencar os instrumentos a disposição do Banco Central para controlar os meios de pagamento. Mas, aqui há uma sutileza a ser observada. Embora os instrumentos estejam relacionados entre si a partir das identidades impostas pelo princípio das partidas dobradas utilizado na composição dos balancetes, tais instrumentos também dependem das atitudes do público que é o elemento externo que interage com o sistema bancário. [Como vimos no texto principal,] a consequência disso é que teorias são criadas por economistas de distintas linhas de pensamento para justificar ou negar a estabilidade, ou mesmo a validade, dessa relação entre os meios de pagamento e a base monetária.” (RUSSO, 2022)

Anexo II: Dívida pública e déficit/superávit publico

Existem diversos conceitos da dívida e do déficit/superávit públicos. Mesmo quando analisamos uma dessas variáveis sob um dado conceito, seus valores podem ser diferentes pois, as entidades responsáveis pela sua publicação utilizam diferentes métodos de cálculo. Portanto é sempre necessário se referir não somente aos conceitos como também às fontes quando tratamos desse assunto.

Lembramos ainda que dívida pública é uma variável de estoque e, portanto, associada a uma data específica. Quando falamos da dívida pública de determinado ano, geralmente, a data é 31 de dezembro do ano em questão. Por outro lado, o déficit – ou o superávit público – é uma variável de fluxo uma vez que se refere ao resultado entre receitas e despesas de um período como ano, semestre, mês etc.

Vamos, a seguir, apresentar alguns valores de interesse em relação ao Brasil:

- PIB 2020: R$ 7,408 trilhões

- PIB 2021: R$ 8,673 trilhões

- Dívida fiscal líquida[13] em 31dez2020: R$ 5,5618 trilhões (75,08% PIB)

- Dívida fiscal líquida em 31dez2021: R$ 5,9455 trilhões (68,55% PIB)

- Necessidade de financiamento público 2021: R$ 383,7 bilhões (4,42% PIB)

- Resultado 2021 Governo Central[14]: R$ – 35,9 bilhões (0,41% PIB)

- Resultado 2021 Governos Regionais: R$ 97,7 bilhões (1,13% PIB)

- Resultado 2021 Empresas Estatais: R$ 2,9 bilhões (0,03% PIB)

- Superávit Primário 2021 do Setor Público: R$ 64,7 bilhões (0,75% PIB)

- Juros Nominais 2021: R$ 448,4 bilhões (5,17% PIB)

- Déficit Nominal 2021 do Setor Público: R$ 383,7 bilhões (4,42% PIB)

As fontes são o jornal Valor Econômico (2021) para os itens 1 e 3, o jornal Valor Econômico (2022) para os itens 2, 4 e 5 e BACEN (2022) para os demais itens.

Essas grandezas econômicas guardam várias identidades. Por exemplo, a diferença entre os valores dos itens 4 e 3 é idêntica ao valor do item 5. Sugerimos ao leitor buscar outras identidades relacionadas com os onze itens acima. Lembramos também que nos referimos a identidades e não igualdades porque não existem relações de causa e efeito entre as grandezas. As identidades são consequências das definições usadas para essas grandezas e do processo de contabilizá-las.

“O superávit primário do setor público consolidado, em 2021, 0,75% do PIB, foi o primeiro superávit primário dessa esfera de governo desde 2013, quando houve superávit primário de 1,71% do PIB.” (BACEN, 2022).

Referências

BACEN, Estatísticas Fiscais, Nota para a Imprensa, Banco Central do Brasil, 31 de janeiro de 2022.

BARBOSA, N., Produto potencial e restrição de emprego. São Paulo: Jornal Folha de São Paulo, 25 de março de 2022.

BELTRÃO, H., A inflação atravessou o samba. São Paulo: Jornal Folha de São Paulo, 17 de março de 2021

GIAMBIAGI, F., Capitalismo: modo de usar. Rio de Janeiro: Campus, 2015.

GUTIERREZ, M.; LICHA, A., O financiamento do déficit fiscal brasileiro na pandemia do Covid-19, Grupo de Conjuntura e Economia Aplicada. Rio de Janeiro: Instituto de Economia, UFRJ, março de 2021

HANKE, S., Críticos do Fed culpam excesso de dinheiro em circulação por inflação alta e persistente. São Paulo: Jornal O Estado de S. Paulo, 10 de fevereiro de 2022.

ITO, T., O Japão valida a teoria monetária moderna? São Paulo: Jornal Valor Econômico, 30 de dezembro de 2021.

JORNAL VALOR ECONÔMICO, São Paulo: 30 de janeiro de 2021.

JORNAL VALOR ECONÔMICO, São Paulo: 24 de março de 2022.

MENESES SILVA, A.D.B.; MEDEIROS, O.L., Dívida Pública: a experiência brasileira, Brasília, Banco Mundial e Tesouro Nacional, Estação Gráfica Ltda, 2009.

MINISTÉRIO DA ECONOMIA, Governo Central encerra 2021 com déficit primário de R$ 35 bilhões, Brasília, 29 de janeiro de 2022, [https://www.gov.br/economia/pt-br/assuntos/noticias/2022/janeiro/governo-central-encerra-2021-com-deficit-primario-de-r-35-bilhoes#:~:text=O%2] (Consulta em 25 de março de 2022)

PAULANI, L.M.; BRAGA, M.B., A Nova contabilidade social. São Paulo: Editora Saraiva, 2014.

PRADO, M.C.R.M., Banco Centrais, de volta ao básico?, São Paulo: Jornal Valor Econômico, 08 de fevereiro de 2022.

RESENDE, A.L., A camisa de força ideológica da macroeconomia, São Paulo: Jornal Valor Econômico, 11 de fevereiro de 2022.

RODRIK, D., Heresia da inflação. São Paulo: Jornal Valor Econômico, 12 de janeiro de 2022

RUSSO, V.A.F., Por que o Brasil não escapa da Armadilha da Renda Média? São Paulo: Academia Brasileira da Qualidade, Estudos e Relatórios Técnicos, setembro de 2020, 35p. [ www.abqualidade.org.br ]

RUSSO, V.A.F., Desafios para o financiamento da Renda Básica Universal. São Paulo: Academia Brasileira da Qualidade, Estudos e Relatórios Técnicos, fevereiro de 2022, 25p. [ www.abqualidade.org.br ]

RUSSO, V.A.F.; BRESCIANI F., E., Produto interno bruto, índice de felicidade e bem-estar social. São Paulo: Academia Brasileira da Qualidade, Estudos e Relatório Técnicos, 03 de junho de 2020, 24p. [ www.abqualidade.org.br ]

SIMONSEN, M.H.; CYSNE, R.P., Macroeconomia. São Paulo: Editora Atlas, 1995.

TESOURO NACIONAL TRANSPARENTE, Descubra, Portal do Tesouro Nacional Transparente, 2022. [ https://www.tesourotransparente.gov.br/ ] (Consulta em 27/03/2022)

[1] Academia Brasileira da Qualidade – Estudos e Relatórios Técnicos, São Paulo, abril 2022, 15p

[2] Engenheiro Mecânico (FEM-UNICAMP); Diretor Presidente Aposentado da EATON – Hydraulics da América do Sul; Professor do Curso de Extensão (FEM-UNICAMP); Membro da ABQ.

[3] Veja [ https://www.youtube.com/watch?v=LXTHAb7CnRs ]

[4] O sistema de contabilidade social considera que o sistema bancário é composto pelos bancos comerciais e o Banco Central. Tudo que estiver fora do sistema bancário é considerado público, inclusive o governo. Portanto, nesse caso, o Tesouro Nacional (TN) faz parte do público (ver Anexos I e II).

[5] Para mais detalhes veja Anexo I.

[6] Isso foi feito por meio da colocação de títulos públicos de curto prazo em poder do Banco Central com compromisso de recompra conhecida como operação compromissada. Esses títulos compõem uma conta do ativo do Banco Central. Sua colocação, portanto, diminui esse ativo. Por força do princípio das partidas dobradas, essa redução do ativo é compensada no passivo pela contração da base monetária por meio da diminuição do papel moeda em poder do público.

[7] Para o cenário da dívida pública no Brasil, consulte Anexo II.

[8] PRODUTO INTERNO BRUTO (PIB) é a soma dos valores monetários de mercado de todos os bens e serviços produzidos no país em um determinado período, por empresas locais nacionais ou estrangeiras, isto é, não importando se os fatores de produção são de propriedades de residentes ou não residentes

[9] “Caso o crescimento médio anual da população se mantenha em 0,7% e o PIB evolua de acordo com as expectativas de mercado para 2023 (1,3%) e 2024 em diante (2% por ano), só em 2030 estaremos de volta ao PIB per capita verificado em 2013.” (BARBOSA, 2022)

[10] “Destruição criadora” foi uma expressão criada pelo economista Joseph Schumpeter ao se referir à capacidade do sistema capitalista em, constantemente, gerar inovação. ‘“Destruição”, porque não há como uma inovação surgir sem deixar um rastro dela no caminho. E, “criadora”, porque a inovação seria a força-motriz do sistema” (GIAMBIAGI, 2015, p. 197)

[11] “Quando queremos comparar o PIB de um país durante alguns anos seguidos precisamos levar em conta a inflação que altera os preços de cada produto anualmente. Neste caso, é preciso fixar um ano como base e considerar o preço de mercado daquele ano constante para os demais. Nestas condições o PIB é denominado de PIB real.” (RUSSO & BRESCIANI, 2020)

[12] Vejam as funções do Tesouro Nacional em nota de rodapé do Anexo II

[13] “A partir de 2001, um conceito alternativo de Dívida Líquida passou a ser publicado, a Dívida Fiscal Líquida, que corresponde à DLSP [Dívida Liquida do Setor Público], excluindo-se o efeito dos passivos contingentes já reconhecidos e contabilizados (chamados “esqueletos”), das receitas de privatização e de outros itens que impactam o estoque da dívida no período sob análise, mas não representam fluxo advindo de esforço fiscal. A variação da Dívida Fiscal Líquida corresponde ao resultado fiscal nominal do período.” (MENESES SILVA & MEDEIROS, 2009)

[14] O Governo Central reúne Tesouro Nacional, Previdência Social e Banco Central (MINISTÉRIO DA ECONOMIA, 2022). “O Tesouro Nacional é o órgão do Ministério da Economia responsável por garantir que os recursos arrecadados serão distribuídos conforme o orçamento. … É no Tesouro que são definidas as regras sobre como o dinheiro e o patrimônio públicos devem ser contabilizados pelos entes da Federação (União, Estados e Municípios). Além disso, é ele quem contabiliza as receitas e despesas, bem como os ativos e passivos do Governo Federal (União).” (TESOURO NACIONAL TRANSPARENTE, 2022)